Cara Menghitung Nilai Wajar Saham, Bisa Tahu Bottom Price?

Banyak yang bilang beli saham saat harganya di bawah harga wajar. Itu bisa jadi bottom price-nya. Nah, di sini ada tips menghitung nilai wajar saham dan mengetahui bottom price.

Mikirduit – Saham GOTO menjadi pergunjingan banyak orang ketika harga sahamnya terjun hampir menuju gocap. Lalu, melihat salah satu konten Yudhakeling bahas soal dia beli saham GOTO dari IPO belum dijual, bahkan sempat nyerok di Rp89 per saham karena berpikir sudah bottom, eh malah terjun bebas lagi. Sebenarnya, bagaimana cara menentukan bottom price sebuah harga saham?

Bottom price adalah harga saham yang digambarkan sudah berada di level terendahnya sehingga peluang kenaikan menjadi lebih besar. Beberapa cara untuk bisa mengetahui bottom price bisa menggunakan analisis teknikal atau melihat valuasi secara fundamental sudah murah atau belum.

Namun, kenyataannya, kedua cara itu juga tidak cukup ampuh 100 persen memperkirakan apakah harga saham sudah berada di bottom price atau belum. Alasannya, ya market penuh dengan ketidakpastian dan tidak ada yang tahu seberapa dalam bottom price.

Sebenarnya, selain GOTO, ada beberapa saham yang saat ini terus turun dan tidak diketahui berapa bottomnya, seperti ARTO, BBYB, HMSP, GGRM, dan UNVR. Sementara itu, ada juga saham yang sudah terjun bebas hingga ke dasar jurang, tapi bisa bangkit lagi ke puncak gunung seperti ITMG.

Lalu, apa saja yang membuat saham-saham berpotensi ke level bottom yang tidak terbatas tersebut?

BACA JUGA: Pendiri Tokopedia Jualan Saham GOTO, Tanda Exit Strategy?

Penyebab Harga Saham Turun Drastis hingga Tidak Diketahui di Mana Bottom Pricenya

Jika melihat contoh kasus di Indonesia, ada beberapa penyebab saham-saham yang disebutkan tadi terus turun sangat dalam sampai tidak diketahui bottomnya.

Untuk GOTO, saham ini memang sangat problematik. Berstatus decacorn setelah merger dengan Tokopedia, dan menjadi perusahaan teknologi dengan VALUASI tertinggi di Indonesia. IPO-nya dinanti-nantikan sejak 2018, tapi setelah melantai di bursa malah dicaci maki sebagai perusahaan rugi.

Sementara itu, GOTO juga IPO dengan memiliki lembar saham terbanyak di BEI sebesar 1,18 triliun lembar saham. Dari jumlah itu, 46 miliar lembar saham setara 3,43 persennya dilepas ke publik. Persentase boleh kecil, tapi jumlah sahamnya itu banyak banget. Dari IPO, GOTO pun mampu menghimpun sekitar Rp15 triliun.

Lalu, kenapa setelah IPO harga saham GOTO turun terus? ada beberapa penyebabnya:

- Periode lock up dibuka, beberapa investor lama memilih eksisting

- Adanya pembagian ESOP atau bonus saham ke mitra, karyawan, maupun konsultan dengan harga miring mulai Rp2 per saham. Lalu, setelah mendapatkan mereka kemungkinan besar mencairkan sehingga ada permintaan jual yang tinggi

- Kinerja tidak menunjukkan perkembangan yang menarik, sampai akhirnya GOTO menjanjikan bakal mencapai EBITDA adjusted positif di tiga bulan terakhir 2023. [Ingat, cuma tiga bulan terakhir bukan sepanjang 2023]

- William Tanuwijaya, founder Tokopedia, dianggap memperkeruh situasi harga saham GOTO karena menjual saat posisinya turun drastis.

Bahkan, kami memperkirakan saham GOTO bisa makin ambyar jika ditendang dari MSCI. Untuk itu, tampaknya beberapa big fund-nya akan berupaya meningkatkan volume transaksi di GOTO untuk menjaga saham itu bisa bertahan di indeks global. Kalau sampai ditendang dari MSCI, bukan tidak mungkin saham GOTO menuju bottom di gocap jadi kenyataan.

Berbeda dengan kasus GOTO, untuk saham BBYB dan ARTO mengalami penurunan yang cukup dalam karena memang siklusnya telah berakhir, sedangkan dari segi model bisnis keduanya masih sangat lemah, belum terlalu matang. Persaingan sektor perbankan Indonesia itu lebih dari 50 persennya ada di tangan bank besar dan menengah besar, sedangkan kue bank digital masih kecil meski punya ekosistem segudang.

Bayangkan, saham ARTO di awal 2022 masih sempat tembus Rp19.000-an, bahkan digadang-gadang sebagai kompetitor BBCA, tapi dari segi pergerakan harga saham. Namun, selepas suku bunga The Fed dinaikkan, harga saham ARTO runtuh tanpa kenal yang namanya bottom price. Deretan support dijebol saham ARTO, bahkan saham bank digital terafiliasi GOTO itu sempat terjun ke all time low di Rp1.600-an per saham pada 13 Oktober 2023.

Begitu juga BBYB sejak akhir 2021 sampai perdagangan 17 Oktober 2023 juga sudah turun 89 persen. Bahkan, saham BBYB kembali mencatatkan all time low di 16 Oktober 2023 pada level Rp269 per saham. Jadi, bisa dibilang penurunan ARTO bukan disebabkan oleh GOTO, melainkan secara industri bisnis bank kecil seperti bank digital memang belum begitu prospek apalagi saat tren suku bunga tinggi seperti ini.

BACA JUGA: BBYB Right Issue Mulu, Ini Efeknya ke Pemegang Saham

Di mana, beban bunga mereka bisa meningkat drastis yang makin menurunkan margin keuntungan. Terlihat, ARTO mencatatkan penurunan NIM menjadi 10,43 persen dibandingkan 10,83 persen pada semester I/2023. Padahal, pendapatan bunganya melejit 35 persen, tapi beban bunganya naik 151 persen.

Hal yang berbeda juga terjadi di saham HMSP, GGRM, dan UNVR. Kesamaan dari ketiga saham ini adalah mereka lagi berjuang untuk bisa meningkatkan margin keuntungan yang tertekan oleh beberapa faktor berbeda. HMSP dan GGRM tertekan kenaikan cukai di mana berpotensi menekan daya beli sehingga mereka harus mengatur ulang strategi penjualan. Sementara itu, UNVR berjuang merestrukturisasi bisnisnya agar bisa mendapatkan margin keuntungan yang bisa bertumbuh lebih baik lagi.

BACA JUGA: UNVR Si Raksasa Consumer Goods yang masih Tertatih-tatih

Artinya, kita bisa ambil kesimpulan penyebab harga saham turun tanpa mengenal bottom price:

- Model bisnis belum menguntungkan dan hanya mengandalkan pamor semata sehingga tidak ada sentimen kuat yang menjadi alasan banyak big fund atau ritel beli saham tersebut.

- Tren sektoralnya berakhir ketika bisnisnya belum matang sehingga banyak yang keluar dan mencari saham yang lebih berpotensi memberikan keuntungan jangka panjang.

- Bisnis mengalami periode sunset akibat kebijakan pemerintah seperti kenaikan cukai rokok hingga efek permintaan daya beli ekonomi.

- Kinerja bisnis mengalami turbulensi setelah mencatatkan pertumbuhan kinerja yang tinggi lalu mengalami stagnan dan tren menurun.

Bagaimana dengan sektor batu bara?

Apakah Saham Batu bara Akan Memasuki Periode Penurunan Tanpa Mengenal Bottom Price?

Ya, ini menjadi salah satu ketakutan juga yang terjadi di pasar. Jujur, tidak ada yang bisa prediksi apakah saham batu bara bisa turun ke level bottom price tanpa henti. Namun, ada dua hal yang mungkin bisa membuat saham batu bara bisa turun sangat dalam.

Pertama, penurunan harga batu bara dunia ke level 50 dolar AS per ton. Artinya, ada gangguan di permintaan sehingga mengalami penurunan.

Kedua, cadangan batu bara di Indonesia habis dan saham batu bara itu belum diversifikasi ke bisnis lainnya.

Jika masalahnya yang pertama, saham batu bara bakal jeblos ke level tanpa mengenal bottom price untuk sementara. Hal itu pernah terjadi di beberapa saham batu bara pada periode 2015-2016. Mungkin, salah satu yang paling mencolok adalah ITMG.

Pernah bayangkan, harga saham ITMG masih di Rp57.000 per saham pada 2011 tiba-tiba anjlok jadi Rp4.900-an per saham pada 2016. Total penurunan sebesar 91 persen. Apa yang terjadi saat itu? kala itu 2015-2016 adalah periode suram bagi komoditas. Hampir seluruh harga komoditas dunia melemah dari minyak ke 30 dolar AS per barel, sedangkan batu bara turun ke 50 dolar AS per ton.

Apa efeknya ketika harga batu bara turun hingga ke 50 dolar AS per ton? kalau sekilas kita lihat kinerja pendapatan ITMG malah tetap bertumbuh saat periode tersuram di 2015-2016. Pada periode itu, pendapatan ITMG naik masing-masing 19 persen dan 10 persen.

Namun, laba bersih ITMG hancur habis-habisan. Pada 2014, laba bersih ITMG turun 48 persen dan pada 2015 turun 50 persen. Namun, setelah itu laba bersih ITMG bangkit begitu juga dengan harga sahamnya.

Kenapa saham ITMG bisa selamat dari tekanan penurunan harga saham tanpa batas? jawabannya karena model bisnis ITMG adalah cyclical di mana tergantung dengan siklus harga batu bara. Apalagi, bisnisnya juga lebih ke business to business yang cenderung punya margin besar. Saat harga naik, margin naik, kinerja keuangan bertumbuh lagi, berarti harga saham bakal bangkit.

Kondisi itu berbeda dengan saham consumer goods, di mana kinerja keuangan akan tergantung daya beli masyarakat ritel. Ditambah daya saing produk kompetitor yang membuat persaingan biaya pemasaran dan promosi makin lebih tinggi. Margin pun makin menciut.

Begini Cara Menenutkan Bottom Price

Balik ke pertanyaan awal, bagaimana cara menentukan bottom price sebuah saham?

Secara pribadi, kami menggunakan strategi perhitungan valuasi harga wajar. Namun, perlu diketahui, ketika bicara harga wajar ini sifatnya subjektif yang berada antara satu orang dengan perhitungan orang lain bisa berbeda jika menggunakan indikator valuasi yang berbeda.

Secara umum, ada dua jenis valuasi dalam analisis saham, yakni absolut dan relatif. Kalau absolut ini butuh perhitungan yang agak ribet seperti menggunakan discounted cash flow (DCF). Kami tidak menggunakan metode ini karena akan memakan waktu. Sehingga, kami menggunakan jenis valuasi kedua, yakni valuasi relatif yang jenisnya banyak, seperti price to book value, price to earning ratio, EV to Ebitda, EV to sales, dan lainnya.

Jadi, cara untuk menentukan bottom price adalah dengan menentukan berapa harga wajar atau nilai intrinsik sebuah saham. Lagi-lagi nilai intrinsik ini bisa jadi angkanya berbeda jika menggunakan metriks yang berbeda, tapi seharusnya perbedaan tidak terlalu jauh. Sehingga ketika harga saham sudah agak jauh berbeda di bawah nilai intrinsiknya alias sudah murah, itulah saatnya kita masuk.

Sebagai contoh, kami sedang memperhatikan saham PT Bank Danamon Tbk. (BDMN). Di mana, sepanjang 2023, harga saham BDMN cenderung bergerak sideways dengan koreksi tipis 0,73 persen ke level Rp2.730 per saham. Ada beberapa alasan kami memantau saham BDMN:

Pertama, price to book value-nya sudah cukup rendah sebesar 0,56 kali. Bisa dibilang PBV BDMN paling rendah dibandingkan saham bank menengah lainnya.

Kedua, dengan posisi PBV rendah itu, induk usaha BDMN, yakni MUFG lagi agresif akuisisi perusahaan pembiayaan untuk memperkuat anak usaha BDMN, yakni ADMF. Mulai akuisisi Home Credit hingga MFIN. Artinya, nilai BDMN berpotensi naik jika semuanya telah terkonsolidasi.

Pertanyaannya, berapa harga wajar BDMN?

Jika menggunakan PBV, kita mencari nilai buku per saham per semester I/2023. Hasilnya, nilai buku per saham BDMN itu ada di angka Rp4.908 per saham. Apakah ini nilai wajar? banyak yang menjadikan acuan ini nilai wajar karena diambil dari kekayaan atau harta tanpa utangnya BDMN. Namun, menurut kami ini bukan nilai wajarnya.

Alasannya, harga saham juga dipengaruhi psikologis investor terhadap sektor saham tertentu. Untuk itu, kita bisa melihat bagaimana kondisi rata-rata valuasi saham sektor BDMN.

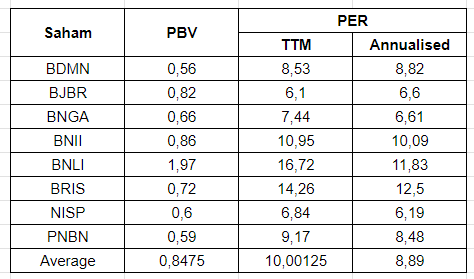

Kami pun membuat rata-rata PBV saham bank menengah yang terdiri dari BDMN, BJBR, BNGA, BNII, BNLI, BRIS, NISP, dan PNBN. Totalnya, rata-rata PBV bank menengah sebesar 0,84 kali. Hasilnya jelas, BDMN saham yang posisinya murah karena PBV-nya 0,56 kali.

Balik lagi, lalu berapa nilai wajarnya? kita bisa hitung dengan menggunakan asumsi sektoral, yakni 0,84 kali dari total book value per saham BDMN. Hasilnya, Rp4.159 per saham. Ini jika menggunakan valuasi PBV.

Lalu, bagaimana dengan menggunakan price to earning ratio (PER)? sebenarnya kami tidak menyarankan valuasi saham bank dengan PER karena potensi bias hasilnya sangat tinggi. Soalnya, laba bersih bank juga dipengaruhi strategi tingkat pencadangan perseroan untuk antisipasi kredit bermasalah. Namun, di sini kita coba hitung juga untuk sekadar perbandingan.

Jadi, PER BDMN dalam 12 bulan terakhir (Juni 2022 - Juni 2023) itu sebesar 8,53 kali. Lalu, jika dilihat PER BDMN secara annualized (artinya dihitung hingga akhir 2023 dengan perhitungan penyamarataan, misalnya kinerja semester I/2023 dikali dua sebagai estimasi laba bersih) PER BDMN sebesar 8,82 kali. Artinya, nilai harga saham yang menarik dengan asumsi PER annualized BDMN senilai Rp2.721 per saham atau 8,82 kali dari asumsi laba bersih per saham 2023.

Apakah itu harga wajar BDMN dengan PER? ya bisa dijadikan acuan juga karena ini melihat forward looking laba bersih BDMN. Apalagi, rata-rata PE annualised bank menengah juga sekitar 8,9 kali di mana jika dihitung dengan laba per saham annualised BDMN itu menjadi sekitar Rp2.745 per saham.

Artinya, harga wajar BDMN jika menggunakan PER bisa mengacu ke level sekitar Rp2.700-an per saham. Namun, itu berlaku jika BDMN bukan saham bank. Pasalnya, nilai laba bersih bank bisa merosot turun saat ada kenaikan pencadangan. Padahal, dari segi bisnis dan permodalan masih kokoh yang menandakan potensi ekspansi kredit masih besar.

Kesimpulan

Lalu, jika kita sudah mengetahui nilai wajar saham dengan perspektif masing-masing, apakah harga saham tidak akan jatuh lagi? belum tentu, ingat dari cerita pertama, saham dengan model bisnis belum menguntungkan, bisnisnya lagi tertekan, tren bisnisnya memudar, itu bisa mengalami yang namanya penurunan harga saham tanpa mengenal bottom price.

Artinya, jika melihat saham yang berada di bawah nilai wajar, kita wajib cek lagi bagaimana kondisi fundamentalnya. Apakah kesehatan keuangannya dari gagal bayar utang aman? atau ada masalah lainnya? sehingga kita bisa ukur risiko dan potensi kenaikan ke depannya.

Jadi, sudah siap untuk hitung-hitungan harga wajar saham koleksimu?

Mau dapat guideline saham dividen 2024?

Pas banget, Mikirduit baru saja meluncurkan Zinebook #Mikirdividen yang berisi review 20 saham dividen yang cocok untuk investasi jangka panjang lama banget.

Kalau kamu beli #Mikirdividen edisi pertama ini, kamu bisa mendapatkan:

- Update review laporan keuangan hingga full year 2023 dalam bentuk rilis Mikirdividen edisi per kuartalan

- Perencanaan investasi untuk masuk ke saham dividen

- Grup Whatsapp support untuk tanya jawab materi Mikirdividen

- Siap mendapatkan dividen sebelum diumumkan (kami sudah buatkan estimasinya)

Yuk langsung join Mikirdividen DISKON LANGSUNG Rp100.000 klik di sini ya

Jangan lupa follow kami di Googlenews dan kamu bisa baca di sini